ЦБ начал продавать юани, но сможет ли бюджетное правило их "обнулить"?

Что случилось?

С сегодняшнего дня ЦБ начал продажи валюты (юаней) по операциям инвестирования средств ФНБ. Напомним, что они хранятся в валюте, но долгое время (после приостановки исходных положений бюджетного правила) конвертация любых валютных активов ФНБ проводилась внутри баланса ЦБ без влияния на валютный рынок.

В июле решили эти операции делать на рынке (ЦБ называет это «зеркалировать»): берется сумма нетто-инвестиций из ФНБ за 1П23 (288 млрд руб.), и соответствующие операции будут проводиться ежедневно (2.3 млрд руб.) с августа по январь. В январе 2024, исходя из объема нетто-инвестиций в 2П23, станет понятен объем операций на февраль-июль 2024 и так далее. Полугодовой объем этих операций не превысит 300 млрд. руб., любое будущее превышение будет переноситься на следующее полугодие.

Но с начала года ЦБ (как агент Минфина) проводит операции с валютой в рамках бюджетного правила (БП) – если нефтегазовые доходы превышают их базовый объем (8 трлн руб. на год), то валюта покупается, если нет – то валюта из ФНБ продается. Именно это происходило с момента возобновления операций – всего в 2023 Минфин продал юаней почти на 560 млрд. руб. В своих февральских оценках мы ждали перехода к покупкам валюты в августе, и объем операций Минфин объявит завтра. Что можно ждать и как это скажется на рубле?

Что мы ждем от Минфина?

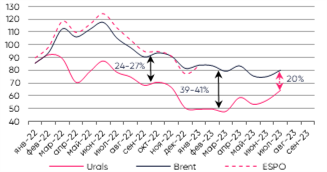

Отсутствие ежемесячных данных по добыче и экспорту углеводородов и ценам реализации, заявляемые корректировки добычи/экспорта нефти в рамках ОПЕК+, постоянная корректировка налоговых параметров – все это усложняет оценки. Например, средняя цена Urals в июле составила US$64.7/брл vs US$64.7/брл, а дисконт к Brent снизился до минимальных с начала 2022 года US$15.7/брл в абсолютных и 19.6% - относительных терминах. Поэтому налоги будут считаться по фактическим параметрам, а введенный с апреля нормативный дисконт (снижался c US$34/брл в апреле до US$25/брл/, с сентября составит US$20/брл, также изменят демпфер по нефтепродуктам) работать не будет. Также неясно, будет ли Запад менять потолок цен на российскую нефть (US$60/брл)/угрожать нарушителям санкциями, или будет вынужден смириться, чтобы не получить новых проблем с инфляцией?

Обновленные оценки до конца года представим чуть позже, но в августе могут начать покупать юани на символические 5-10 млрд. руб. без учета ошибки в оценке доходов Минфином за предыдущий месяц, которая до этого была сопоставима по порядку цифр с расчетными объемами операций и в среднем была отрицательной. Иными словами, операции Минфина по БП могут оказаться около нуля, а суммарно с конверсиями их ФНБ в августе будут чистые продажи валюты.

Что это значит для рубля?

Сохранение нетто-продаж валюты в августе поддержат рубль фактически (пусть и не сильно), а отсутствие значительных объемов покупки по БП (если вообще наскребут) поможет рублю эмоционально – начало покупок валюты рынок может воспринять как триггер для дальнейшей игры против рубля.

Но стоит помнить, что роль сырьевой конъюнктуры сейчас невысока, продажи экспортеров менее значительны/стабильны, а основное влияние на рубль оказывают финансовые потоки – операции физлиц (сейчас, скорее, чистые продажи валюты), инвестиционных компаний/брокеров (покупка валюты под замещение евробондов и редомицилляцию АДР/ГДР), погашение валютного долга/конвертация в рубль (= спрос на валюту) и настоящий структурный отток капитала, связанный с геополитическими и внутриполитическими рисками.

Наш прогноз по курсу рубля до конца года в виде диапазона 85-95/USD пока сохраняется, но на этой неделе планируем его уточнить.

Новости и аналитика

Актуальные комментарии

Все комментарии

Аналитические отчеты

Все отчеты

Новости компании

Все новости

Инвестиционные стратегии

Оригинальные стратегии для инвесторов. Помогаем состоятельным клиентам грамотно воспользоваться возможностями финансовых рынков за счет активного управления, профессионального анализа и поиска рыночных неэффективностей.

Все стратегии* Стратегии доступны только квалифицированным инвесторам